Як рахують LTV та CLV? Приклади реальних формул українських компаній

І що дають бізнесу ці розрахунки

LTV (Lifetime value) – одна з найважливіших метрик у бізнесі, що показує дохід, який клієнт приносить компанії протягом всього часу взаємодії з нею. На її основі бізнес має можливість ухвалювати обґрунтовані рішення щодо того, як розвивати продукт, скільки вкладати в маркетинг і продажі, скільки та яких клієнтів необхідно мати бізнесу і як довго вони мають лишатися з компанією, аби та була прибутковою.

Показник довічної цінності критично важливий ще й тому, що на його основі можна спрогнозувати майбутній дохід і змоделювати довгостроковий успіх. Компанії в Україні й світі абсолютно по-різному і називають, і рахують LTV – загальноприйнятої формули майже не існує. Про те, як можна розрахувати цей показник, що на нього впливає та які формули використовують українські компанії, спеціально для Mind розповіла Валерія Лавська СМО Promodo.

У чому різниця між LTV та CLV?

Якщо в Україні довічною цінністю клієнта частіше називають LTV (Lifetime Value), на Заході більш звичне поняття CLV (Customer Lifetime Value). Маркетологи часто їх не розрізняють.

Відмінність полягає в тому, що LTV – це агрегована метрика, тобто усереднений показник фактичного прибутку, який середньостатистичний клієнт приніс бізнесу протягом всього періоду взаємодії з ним. CLV – це показник довічної цінності кожного окремого клієнта.

Автоматичне відстеження CLV дозволяє сегментувати клієнтів за рівнем їхньої цінності для бізнесу. А це допомагає підтвердити гіпотетичне уявлення про характеристики своєї «найкращої» цільової аудиторії – лояльних клієнтів, які приносять бізнесу найбільший дохід. А отже – краще вивчати потреби споживачів, поліпшувати таргетинг і, головне, точніше планувати дохід бізнесу та витрати на залучення й утримання клієнтів.

Які є формули розрахунку LTV?

Так уже сталося, що компанії рахують LTV по-різному, обираючи комфортний для себе варіант. Я зібрала найпопулярніші, які зустрічаються у відкритому доступі.

Проста формула LTV

LTV = ARPU × Customer Lifetime

Найпростіша формула розрахунку пожиттєвої цінності клієнта: ARPU (середній дохід на клієнта) множимо на життєвий цикл клієнта. Щоб порахувати ARPU (Average Revenue Per User), необхідно розділити загальний дохід в обраний період часу, зазвичай це місяць, на загальну кількість активних клієнтів у той самий період.

Наприклад, у вас на місяць у середньому 500 клієнтів, які робили покупку. Дохід за останні пів року становив 500 000 грн на місяць. Для розрахунку LTV ми беремо період 1 рік. Тоді формула матиме такий вигляд:

LTV = (500 000 / 500) × 12 = 12 000 грн

Ця формула найкраще підходить бізнесам, які працюють за моделлю підписки, оскільки саме в такому бізнесі спрогнозувати повторюваний дохід MRR (monthly recurring revenue) відносно легко.

Класична формула LTV

Множимо середній дохід на юзера ARPU на GrossMargin (маржу: відсоток виторгу, який залишився від вирахування собівартості товару) і ділимо отриману цифру на коефіцієнт відпливу клієнтів.

LTV = (ARPU × Gross Margin) / Churn Rate

Такою формулою зручно користуватися в разі відносно високої частоти покупки, бо для бізнесів, де клієнт купує раз на рік чи навіть 7 років (як, наприклад, сантехніка) – такі розрахунки не будуть показовими.

Ще більш точною й фактично ідеальною формулою для SaaS, subscription-based моделей бізнесу або проєктів із дуже високою частотою покупки, вважається ця формула LTV:

LTV = (ARPU × Customer Lifetime × Gross Margin) / Churn Rate

Класичним варіантом формули для прорахунку LTV в eCommerce або ритейлі, де спрогнозувати повторюваний дохід важче, є трансакційний прорахунок LTV:

LTV = AOV × Purchase Frequency × Customer Lifetime

Середній чек множать на середню частоту покупки та середній термін життя клієнта в місяцях.

Всі формули вище – це прорахунок «у середньому по лікарні», що складним мультикатегорійним або багатопрофільним бізнесам дасть мало розуміння того, що з цими цифрами робити далі.

У цьому разі ми рекомендуємо рахувати LTV в розрізі кожної категорії / послуги. Пказовим буде підрахунок LTV на основі когортного аналізу або RFM-аналізу – по групах споживачів, схожих за купівельною поведінкою: давність (Recency), частота покупок (Frequency) і сума витрат споживача (Monetary).

Це є значно складнішим, з одного боку, з іншого – саме такий прорахунок дозволить вам ефективно розподілити та запланувати бюджети на залучення й утримання кожного сегмента та наблизити ваші прогнози щодо доходу до ідеальних.

Формула розрахунку LTV та прогнозування NPV для B2B або бізнесів із низькою частотою покупки

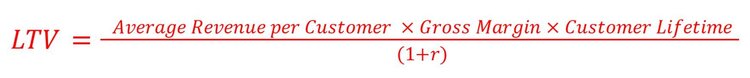

Для бізнесів із дуже великим циклом життя, або де частота покупки дуже й дуже низька, вигадали формулу з урахуванням time value of money (вартість грошей з урахуванням фактору часу), інакше кажучи – ставки дисконтування.

r – ставка дисконтування. Вона показує, наскільки зменшується цінність грошей із часом. Це облікова ставка, яка враховує інфляцію та можливі втрати від упущеної вигоди.

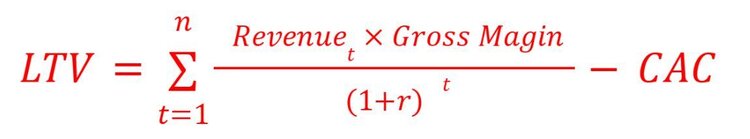

Для прогнозування доходу від клієнта за весь час його взаємодії з компанією використовують формулу LTV NPV (net present value):

| ∑ – cума даних періодів, де t може бути роками, кварталами або місяцями | Revenue – дохід від клієнта в конкретний момент часу ttt (як правило, вказується на рік, але може бути й щомісячним) | Gross Margin – дохід із вирахуванням вартості товару | r – ставка дисконтування | (1+r)t – фактор дисконтування. Він використовується, щоб врахувати, що майбутні доходи мають меншу цінність у поточний момент. Чим більше ttt, тим менша буде цінність доходу від клієнта в цьому періоді | CAC – вартість залучення клієнта |

Спробую пояснити формулу простими словами.

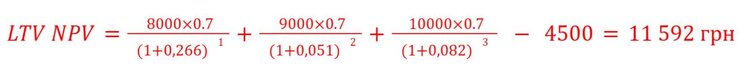

Уявімо, що клієнт із вами три роки. Протягом цих років він замовляв у вас послуги лише один раз на рік і приносив вашій компанії 8000, 9000, 10 000 грн відповідно. Маржа – 70%. Ставки дисконтування r (наприклад, врахуємо лише інфляцію) були 26,6%, 5,1% та 8,2%. А вартість залучення клієнта, наприклад, становила 4500 грн.

У прикладі, для полегшення розуміння формули, я врахувала лише інфляцію, але, окрім неї, у ставку дисконтування має лягти максимальна кількість факторів: ризики, інвестиції, ринкові умови, тренди галузі, фінансовий стан компанії тощо. Зазвичай ставку дисконтування розраховує фінансовий відділ компанії.

Отже, повертаючись до нашого прикладу, у цьому разі формула розрахунку буде такою:

Тобто LTV клієнта за три роки дорівнює 11 592 грн.

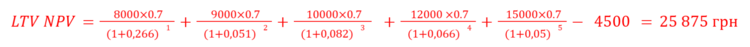

Але припустимо, що в середньому клієнти мають взаємодіяти з компанією п'ять років. Для прогнозування бажаного LTV ми цю формулу продовжимо, додавши бажані показники доходу в наступні два роки. І врахуємо прогнози інфляції.

А далі – «граємося в розрахунки». Маючи цю цифру, можна змоделювати цілі.

Як рахують LTV українські компанії?

Формули, описані вище, зазвичай зустрічаються в інтернеті або маркетингових конспектах. А як же все відбувається «у полях»? Я пішла до маркетинг-директорів і запитала про їхній підхід.

MasterZoo сказали, що сьогодні вони використовують таку формулу для прорахунку загального LTV:

CLV = Середній виторг за рік (грн) × LT (час співпраці з клієнтом, років)

Де LT (Lifetime, час співпраці з клієнтом) = 100 / % відпливу)

Наразі рахують LTV загальний на компанію, але невдовзі будуть виводити по сегментах:

- загальний по мережі;

- по каналах реалізації: online / offline (з урахуванням нових та діючих торгових точок);

- по географії торгових точок;

- по типах клієнтів: retail / omni / online;

Олег Нікольський, маркетинг-директор компанії «Фокстрот», поділився, що для прорахунку довічної цінності клієнтів уже давно використовує цю формулу:

LTV = AOV (середній чек) × Purchase frequency (частота покупки) × Gross Margin (маржа) × (1/1 – Retention Rate (коефіцієнт утримання)

Останніми роками цей показник відстежують, але не враховують у стратегії, оскільки історично накопичені дані по LTV дивилися як по компанії в цілому, так і по сегментах і каналах залучення. Зараз дані викривилися через внутрішню міграцію та виїзд великої частини користувачів за кордон.

Андрій Гапук, керівник маркетингу Enzym Group («Львівські дріжджі», Flakes, «Первак») розповідає, що вони рахують два показники. Більш операційний для них валовий LTV, де у формулі не враховуються витрати на кожного окремого ліда. Інший – з урахуванням CAC (Cost of Customer Acquisition). Але в CAC не враховують брендову рекламу та загальну медійну рекламу на охоплення.

LTV = AOV (середній чек) × Purchase frequency (частота покупки) × Life span (середня тривалість життя клієнта)

Історія Enzym Group, до речі, цікава ще й тому, що в них робота відразу на два сегменти – B2B та B2C. LTV для них рахують окремо через те, що відрізняється і поведінка, і середній чек. А отже, робота з висновками по показниках теж відрізнятиметься.

Наприклад, у B2B в ніші харчових продуктів клієнти дуже чутливі до ціни. Тому, щоб забезпечити більший life span, бізнес планує відкривати сайт із послугами консалтингу від технологів, які можуть підказати пекарям, як правильно випікати, поєднувати різні складники тощо. Диверсифікація ризиків.

А от у B2C продуктах фокус іде на те, щоб збільшити впізнаваність бренду, залучити якомога більше нових покупців та збільшити частку клієнтів, які роблять повторну покупку не разово, а постійно.

Андрій розказує, що, якщо клієнт зробив дві-три покупки за півтора року, можна припустити, що його тривалість життя може бути приблизно два-три роки. А якщо клієнт не повертався протягом року після першої покупки, то швидше за все він «відвалився». Retention Rate, до речі, у компанії поки що не рахують, але планують із запуском сайту, де згодом буде програма лояльності.

Коли я спілкувалася з брендом SOVA, Христина Башлій, директорка з маркетингу, розказала, що LTV в компанії не рахують взагалі. У цьому, за її словами, немає сенсу, оскільки частота покупки в бізнесу є дуже низькою.

Чому не стільки важливий LTV, як його відношення до CAC?

У колі інвесторів мені розказували, що під час презентації бізнес-планів дуже важливо виділяти співвідношення показника пожиттєвого циклу клієнта до вартості залучення клієнта (CAC) – на окремому слайді.

Все тому, що класична формула LTV не враховує витрати на залучення клієнта. І саме цей показник LTV:CAC Ratio здатен показати реальний чистий прибуток для бізнесу.

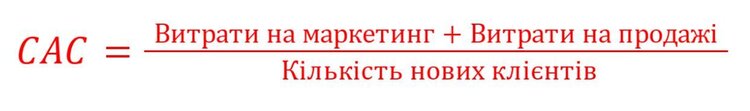

Класична формула CAC:

Що конкретно враховувати в показник CAC – питання неоднозначне. У багатьох бізнесах це рішення, про яке просто домовляються на рівні компанії.

Найбільш правильним варіантом є розрахунок CAC і його співвідношення з LTV поканально. Окрім прямих маркетингових бюджетів, включайте в певний канал заробітну плату всіх людей, залучених до роботи із цим каналом, витрати на продуктові рішення (наприклад, на ліцензійний Adobe або Midjourney), комісію агентства тощо.

Якщо люди залучені в декілька каналів одночасно, як і продуктові рішення, розділіть витрати за певним коефіцієнтом (наприклад, на основі витраченого часу або за іншим принципом, який ви вигадаєте).

Значення співвідношення LTV:CAC

Якщо відношення LVT до CAC 1:1 – це може бути лише як «робота в нуль». Швидше за все, бізнес втрачає гроші, оскільки в CAC можуть бути не враховані витрати на доставку, податки та інше.

Якщо LTV нижчий за CAC, навіть 1:1.25 – бізнесу необхідно терміново змінювати й тестувати нові підходи до маркетингу та інвестувати у впізнаваність.

LTV вищий за CAC – для бізнесу це добре.

Найочікуваніший для венчурних інвесторів і власників бізнесу показник співвідношення, норма LTV:CAC – 3:1.

Бенчмарки співвідношення LTV:CAC по індустріях

В Україні бенчмарки відношення LTV до CAC не досліджували, але існують світові показники.

| Бізнес-консультації | 4:1 |

| eCommerce | 3:1 |

| SaaS (B2C) | 2.5:1 |

| SaaS (B2B) | 4:1 |

| Юридичні послуги | 4.5:1 |

| B2B | 3:1 |

| Фармацевтика | 5:1 |

| Транспорт і логістика | 3:1 |

Для чого рахувати LTV?

Логічно сказати, що LTV рахується для того, щоб оцінити, наскільки вигідно працює бізнес, який сегмент клієнтів приносить найбільший дохід і чому, наскільки виправданими є маркетингові інвестиції в залучення та утримання.

Але я якось прочитала думку, яка мені дуже відгукнулася. Автор пише приблизно наступне:

Коли бізнес рахує CLV (це був американський матеріал, а там саме ця метрика є найпоширенішою, і Value там перекладається і як вартість, і як цінність) і не знає, як використовувати цю метрику, попросіть людей продовжити речення:

- Наші клієнти стають більш цінними, коли…

- Наші типові клієнти стають більш цінними, коли…

- Наші найкращі клієнти стають більш цінними, коли…

Найшвидша відповідь, яка спала на думку, буде: «коли вони частіше замовляють наш продукт», «коли більше платять», «коли повертаються», «коли стають лояльними».

Але, щоб дійсно збільшити LTV, набагато важливіше думати іншими категоріями:

- Коли діляться з нами класними ідеями;

- Коли їм подобається стежити за нашими соціальними мережами;

- Коли зменшують наші витрати;

- Коли рекомендують нас;

- Коли діляться своїми даними;

- Коли пробують нові продукти.

Розрахунок LTV важливий для бізнесу, але, думаючи про те, що з цими даними робити, фокусуйтеся на повноцінному обміні: наскільки велику цінність ви даєте клієнту – настільки велику вартість вони принесуть вам.