ОВДП vs депозит: у що варто інвестувати

Про перспективи вкладання коштів у цінні папери і як це робиться

Стало відомо, що п'ятирічні облігації внутрішньої державної позики України UA4000204150, стали першими гривневими інструментами, включеними в глобальні індекси боргових цінних паперів MVIS (MV Index Solutions).

Напередодні ж Міністерство фінансів розмістило доларові облігації внутрішньої державної позики (ОВДП) зі ставкою дохідності менше 4%. Крім того, вартість запозичень у національній валюті також продовжила падати.

Водночас серед приватних інвесторів та вкладників у банках розміщення коштів у ОВДП залишається популярним. Чим зумовлений такий тренд? Чому допомога державі в погашенні боргів стала привабливим засобом для отримання доходу, розповіли Mind партнер компанії Capital Times Дмитро Жипецький та аналітик компанії Ярослав Малиш.

Нагадаємо, у вівторок, 17 грудня, відбудеться чергова зустріч Mind Invest Club, де можна буде поспілкуватися з експертом і поставити питання з приводу застосування франчайзингу. Для підписників Mind вхід вільний за промокодом. Детальніше про захід тут.

Популярність ОВДП можна пояснити тим, що банки значно зменшили ставки за депозитами протягом останнього року, як наслідок і гривневі, і доларові дохідності суттєво знизилися. Крім того, фізична особа, яка розміщує гроші на депозиті в банку, автоматично платить 19,5% ПДФО (податку на доходи фізичних осіб) та воєнний збір від отриманого доходу.

Що стосується інвестицій у ОВДП, то кілька років тому вони були звільнені від сплати ПДФО та одразу стали більш привабливими з точки зору чистої доходності порівняно з тими ж депозитами.

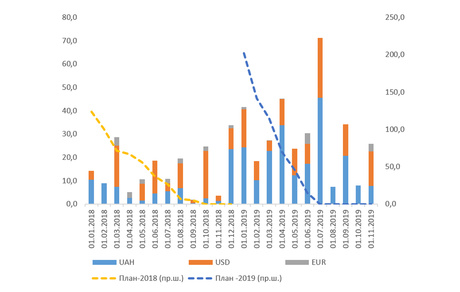

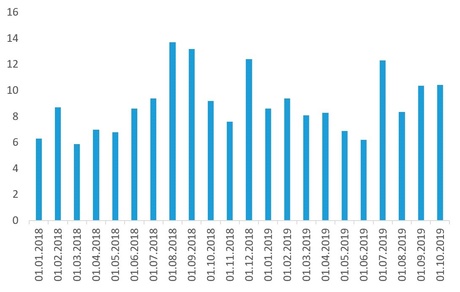

З початку 2019 року Міністерство фінансів стало набагато активніше розміщувати ОВДП, номіновані у гривні, при цьому обсяг валютних запозичень практично не змінився. Одночасно з цим на вторинному ринку активність торгів ОВДП залишається на однаковому рівні.

Обсяги первинного розміщення ОВДП, млрд грн

Обсяги торгів на вторинному ринку, млрд грн – ПФТС

Чому дохідність ОДВП вища за депозитну

Після «великої чистки» банки почали акумулювати гривневий ресурс від населення та від юридичних осіб, а також те, що залишається на поточних рахунках зарплатних проектів, та розміщувати усе це у депозитні сертифікати НБУ, а також у ОВДП.

Середня ставка залучення у державних та комерційних банках з неіноземним капіталом достатньо висока: біля 14–15%. Донедавна ця ставка сягала 18%. Тому в банків немає стимулу займатися ані іпотеками, ані кредитуванням, вони просто акумулюють ресурс та перенаправляють його до НБУ та Мінфіну. При цьому фінустанови заробляють 2–3% чистої маржі та не мають жодних кредитних ризиків.

З часом великі депозитні вкладники зрозуміли, що банк є лише посередником. Тож інвестори самостійно почали вкладати у ОВДП через ліцензованих торговців цінними паперами (ЦП). Згодом і керівники банків усвідомили, що для утримання клієнтів варто запропонувати сервіс з ефективного інвестування в цінні папери, і повернулись на цей ринок.

Так, клієнти, які одного разу вже вклали в ОВДП і побачили вищу доходність порівняно із банківськими вкладами, вже у депозити не повертаються.

Про додаткові переваги інвестування у ОВДП

- Інвестор може продати цінні папери достроково. До того ж у більшості випадків клієнт практично не втратить доходності, яку він акумулював за цей період. Для порівняння: річний депозит повернути раніше, аніж завершиться рік, буде доволі проблематично.

- Вигідні ставки за валютними ОВДП. Мінфін донедавна пропонував інвесторам розміщувати заощадження у валютних ОВДП. Ставки у цей вид облігацій значно нижчі, ніж у гривневі: йдеться про 3–4% річних. Але якщо порівнювати з депозитними ставками – це все одно набагато більше. З огляду на те, що у банках із західним капіталом відсоткові ставки за валютними депозитами близькі до нуля, то для інвестора розміститися під 4% дуже вигідно.

Про ризики

Якщо людина розміщує депозит у комерційному банку, то у разі його неплатоспроможності Фонд гарантування вкладів може виплати постраждалому клієнту максимум 200 000 грн. Щодо ОВДП у валюті чи гривні ризики стосуються безпосередньо самої країни. Тому інвестиції в ці папери є збалансованими і не потрапляють у ліквідаційну масу банку у випадку виникнення проблем.

Як купити ОВДП

Усі ОВДП випускаються в бездокументарній формі, а погашення виплат проміжних відсотків – у безготівковій формі. Тому інвестору потрібен рахунок у цінних паперах.

Більшість банків та торговців є зберігачами ЦП. Тому неважливо, де відкривати рахунок – питання лише у комісії. У кожного зберігача рівень комісійних різний. Так, у більшого зберігача – нижча комісія. Адже у нього фіксовані витрати, вони покриваються за рахунок більшої кількості клієнтів.

Також потрібно укласти договір на брокерське обслуговування, оскільки торгівля ЦП є ліцензованою діяльністю і може проводитись тільки через посередника.

Оскільки всі угоди відбуваються на біржі, на додачу до вищезазначених умов інвестор має узгодити із брокером параметри паперів, які він купує, та зробити безготівковий переказ для депонування коштів. Далі хранитель надає клієнту підтвердження права власності у вигляді виписки, на якій вказані персональні дані, а також ідентифікатор паперів: їхня кількість і номінальна вартість.

Чи потрібно декларувати отриманий прибуток від ОВДП

Мінфін у встановлені терміни виплачує відсотки відповідно до кількості придбаних ОВДП. За результатами року інвестор має подати податкову декларацію.

Натомість заощадження на депозиті не передбачають подачу податкової декларації: адже банк за вкладника робить усі консолідовані виплати у податкову службу.

У випадку з ОВДП потрібно самостійно подати декларацію і вказати в ній розміри отриманих доходів. Оскільки ПДФО з таких операцій не сплачується, то потрібно доплатити лише військовий збір у розмірі 1,5% від отриманого доходу. Максимальне підтвердження доходів та активів перетворюється на корисний тренд – у разі скасування валютних обмежень інвестиції за кордон стануть доступними, але за умови прозорості джерела надходження коштів.

Прогнози дохідності облігацій

НБУ прогнозує поступове зниження споживчої інфляції до кінця 2020 року до рівня 5%, облікової ставки – до 9–10%. До цього орієнтиру наближатимуться і значення дохідності гривневих облігацій. Очевидно, що з таким рівнем дохідності велика частина інвесторів-нерезидентів вийде з ОВДП, що може підірвати стабільність курсу гривні.

Про варіанти в разі зміни ситуації на ринку

- Якщо станом на кінець 2020 року дохідність ОВДП знизиться до 10%, то найприбутковішим вкладенням можна назвати довгострокові гривневі облігації. Так, із таким зниженням дохідності прибуток інвестора за шестирічними ОВДП за рік складе близько 22%. Натомість, вкладення у дворічні ОВДП дадуть лише 17% річних торгового прибутку.

- У випадку зниження дохідності до 12% найприбутковішою стратегією буде інвестування в ОВДП з погашенням в ІІІ кварталі 2022 року. Така стратегія принесе 16,3% річних.

- Якщо ж дохідність ОВДП знизиться або залишиться без змін, то кращим рішенням буде вкладення в короткі ОВДП, оскільки їх можна протримати до погашення і гарантовано отримати прибуток у розмірі відносно великих купонних платежів.