Як почувалися банки у І кварталі 2023 року. Основні тенденції

Скільки грошей накопичилося в бізнесу та громадян і як фінустанови ними розпоряджалися

Україна ввійшла у другий рік військового протистояння з російською імперією. Річниця повномасштабного вторгнення проходила на тлі інформаційного тиску – всі обговорювали ризик масованого російського наступу на Сході й Півдні країни. Як це позначилося на «самопочутті» банківської системи та з якими результатами українські фінустанови завершили І квартал 2023 року, спеціально для Mind розповідає член Українського товариства фінансових аналітиків Анатолій Дробязко.

В екстремальних умовах воєнного стану 2022 року українська фінансова система демонструвала свою інституційну спроможність. Україна, крім військової, отримала безпрецедентну міжнародну фінансову підтримку. Банківська система працювала стабільно, не допустила паніки серед кредиторів. А також утримала стабільний грошовий обіг, забезпечила можливість громадянам розраховуватися в Європі платіжними картами, емітованими українськими банками в гривні, що, напевне, є найбільшим доказовим чинником на побутовому рівні інтеграції української спільноти в європейський економічний простір.

Поступово збільшується спроможність фінансової системи України залучити прямі іноземні інвестиції (ПІІ) для відновлення зруйнованої інфраструктури.

Основні макроекономічні параметри за 2022 рік: падіння ВВП оцінюється на рівні 30,3%; інфляція на рівні 26,6%, девальвація обмінного курсу – 34%. Дефіцит українського бюджету майже наполовину фінансується коштом урядів США, ЄС і кредитів міжнародних фінансових організацій. В умовах величезних видатків на війну має місце значний фінансовий розрив між поточними доходами та видатками. За цих умов надходження потоку прямих іноземних інвестицій на відновлення зруйнованого промислового потенціалу є малоймовірним.

Тренди на ринку кредитів і депозитів на І квартал 2023 року НБУ заклав двома рішеннями: зміна норм резервування та зміна правил залучення коштів за депозитними сертифікатами НБУ при незмінній високій обліковій ставці й фіксованому валютному курсі.

У 2022 році відбулося збільшення майже до 400 млрд грн обсягу вільної ліквідності в системі. Це стало можливим за допомогою скорочення банківського кредитування та наростання залишків коштів юридичних і фізичних осіб на балансах за рахунок збільшення соціальних виплат. НБУ, розуміючи, що ці 400 млрд грн можуть тиснути на валютний курс у 2023 році, ухвалив рішення про збільшення нормативів формування банками обов'язкових резервів.

Читайте також: Розплата у 200 млрд: банкам доведеться відповісти за небажання реагувати на монетарні натяки НБУ

Це, у свою чергу, суттєво вплинуло як на динаміку процентних ставок банків, так і на поведінку внутрішнього інвестора банківської системи. Залучення коштів на депозитні сертифікати 90+ днів залишилася на рівні облікової ставки НБУ – 25%, тоді як ставка за овернайт по ДС була знижена до 20%.

Крім того, купівлю іноземної валюти в банках за офіційним курсом на строк 93+ дні стимулювала можливість отримати додаткову премію за рахунок різниці між офіційним і ринковим курсом.

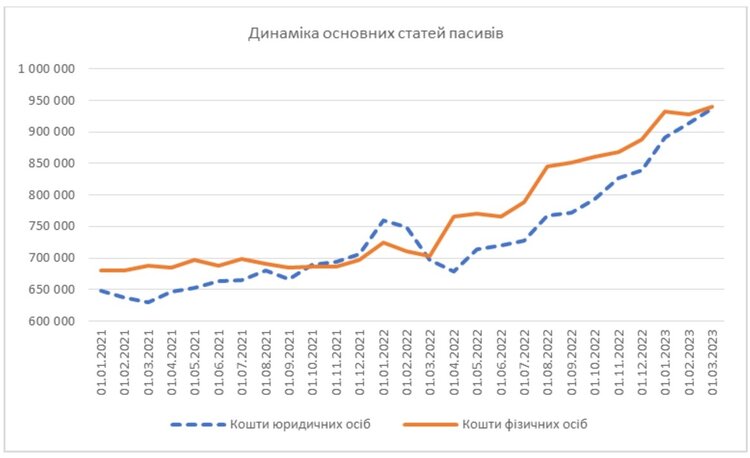

Стан ринку коштів фізичних осіб протягом І кварталу 2023-го можна окреслити так:

- кошти на поточних рахунках у гривні зменшилися на 37 млрд грн;

- строкові кошти на рахунках у гривні збільшилися на 16 млрд грн;

- кошти у ВКВ на поточних рахунках зменшилися на $59 млн і 40 млн євро;

- строкові кошти ВКВ збільшилися на $402 млн і 65 млн євро.

Сумарно за І квартал кошти фізосіб у гривні зменшилися на 3,6%, у валюті – зросли на 4,4%. Банки збільшили ставки за депозитами на 93+ дні, щоб можна було використовувати цей ресурс для заробітку на депставці НБУ, тоді як збільшення вимог до обов’язкових резервів не стимулює збільшення залишків на поточних рахунках.

На ринку коштів юридичних осіб протягом І кварталу мали місце такі тенденції:

- кошти на поточних рахунках у гривні зменшилися на 5 млрд грн;

- строкові кошти на рахунках у гривні збільшилися на 64 млрд грн;

- кошти у ВКВ на поточних рахунках збільшилися на $8 млн і 170 млн євро;

- строкові кошти у ВКВ збільшилися на $517 млн і 235 млн євро.

Сумарно за І квартал 2023 року кошти юридичних осіб у гривні збільшилися на 9,5%, у ВКВ – на 9,3%. Банки працюють із коштами юросіб за тією самою стратегією: збільшили ставки за депозитами на 93+ дні, щоб можна було використовувати цей ресурс для заробітку на ДС НБУ. Водночас збільшення залишків на онкольних рахунках юридичних осіб вказує на пожвавлення бізнесу за рахунок власних коштів.

Читайте також: Повернення до вільного плавання: НБУ поступово готується пом'якшити валютні обмеження. Як і коли це відбуватиметься

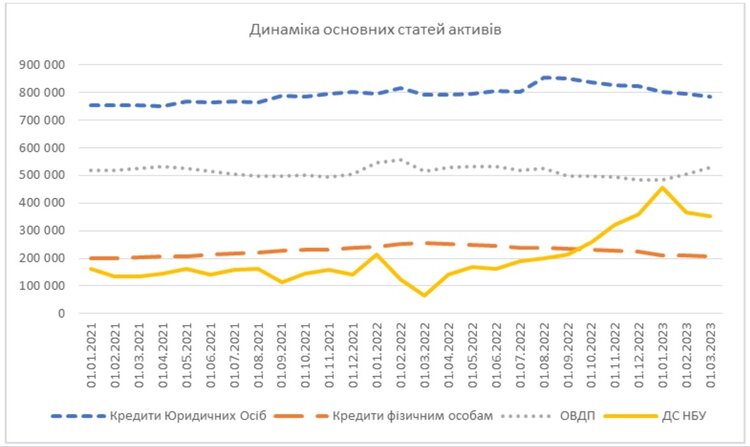

На ринку кредитів фізичних осіб має місце згортання кредитування. За квартал портфель зменшився на 1,5 млрд грн (-0,9%). На ринку кредитів юридичних осіб зменшувався портфель як у гривні на 17 млрд грн (-3,8%), так і у ВКВ майже на $400 млн (-6,7%).

Банки збільшили обсяги купівлі ОВДП за квартал на 54 млрд грн при скороченні вкладень у депозитні сертифікати НБУ. Сумарно інвестиційний портфель банків у державні цінні папери перевищує кредитний портфель юридичних осіб.