Показательный крах: как история американской Enron перекроила корпоративное правовое поле мира

И на некоторое время приструнила аудиторов

То, как каждый бизнес движется по пути своего развития, может многое рассказать о самом этом бизнесе. Mind совместно с Международной юридической компанией ICF Legal Service представляет цикл публикаций, в которых мы познакомим наших читателей с историями конкретных компаний. Эти истории во многом могут оказаться поучительными: бизнесы взлетают либо гибнут в зависимости от выбранных стратегий и способов их реализации.

Первый наш рассказ – об американском энергетическом гиганте Enron. В ней присутствуют все признаки детективной истории о том, как Big Guys заигрались во вседозволенность, и превратили успешную и стремительно развивающуюся структуру в пузырь, увлекая за собой в бездну множество людей и компаний.

Кеннет Ли, глава и основатель корпорации Enron, стоял у окна своего кабинета и смотрел на город. В его голове проносились десятки мыслей, но четко укоренилась лишь одна: это – начало конца.

Позади, на его рабочем столе, лежало только что принесенное ему письмо от Шэрон Уоткинс, вице-президента по корпоративному развитию в подразделении глобальных финансов Enron. Начиналось послание довольно многообещающе:

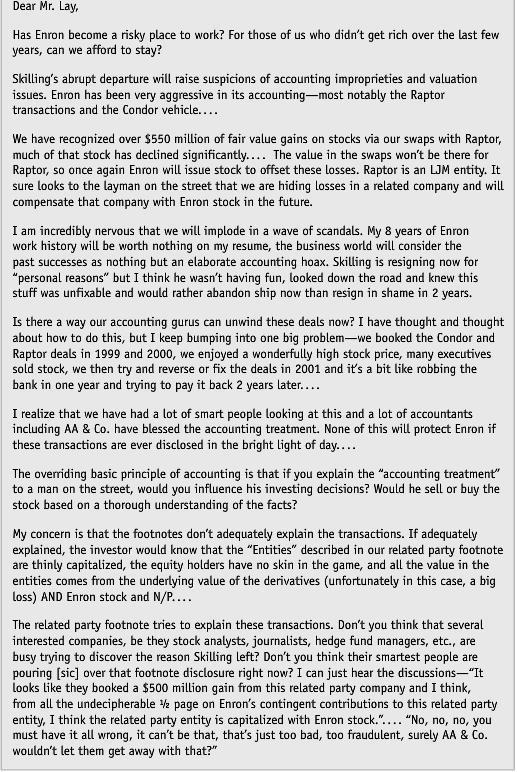

«Дорогой мистер Ли, действительно ли работать в Enron стало слишком рискованно? Для тех из нас, кто не стал баснословно богат за прошедшие несколько лет, не будет ли непозволительной роскошью оставаться в компании дольше?..»

Далее, Шэрон Уоткинс описывает ситуацию со связанной компанией, которая терпит огромные убытки, и говорит о том, что для рынка это будет выглядеть так, будто Enron прячет свои убытки в таких компаниях, что, естественно, оказалось правдой. В этом и есть основная суть махинаций в стиле Enron. Показательным является тот факт, что предыдущим работодателем Шэрон была аудиторская компания, входящая в «большую пятерку» и имевшая безукоризненную репутацию – Arthur Andersen. Она тоже сыграла одну из главных ролей в разразившемся скандале.

Это письмо Кеннет Ли получил в августе 2001-го, за три месяца до краха корпорации, дела которой шли, казалось, невероятно успешно. Что, впрочем, не стало для него такой уж большой неожиданностью. Частично поэтому «верхушка» компании в течение многих месяцев постепенно продавала свои акции Enron.

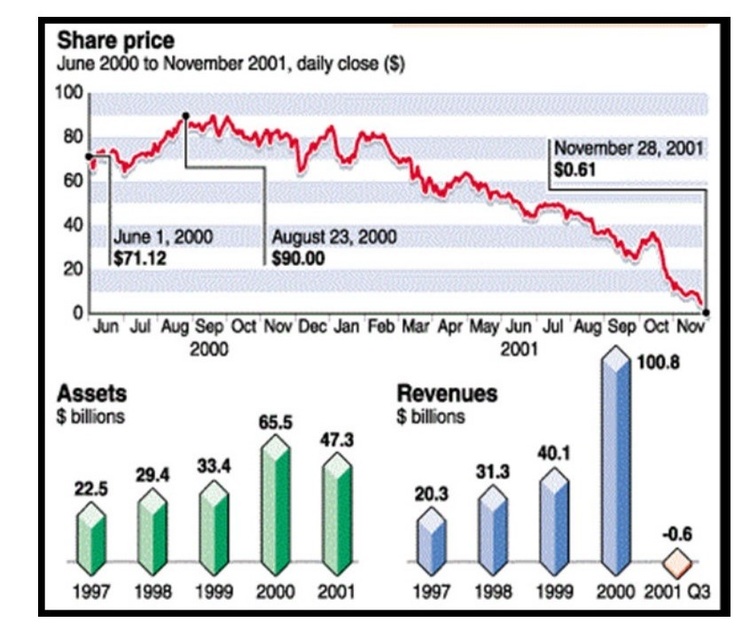

Исторический максимум стоимости акций Enron составлял $90,75. В момент, когда было объявлено о банкротстве корпорации – 25 центов. Это изображение в 2001 году облетело все новостные информагентства США.

На нем очень хорошо видно, как с почти мгновенным падением стоимости акций Enron стали улетучиваться активы компании, не говоря уже о доходах.

Начало взлета

Enron появилась на деловом горизонте Соединенных Штатов в 1985-м, после слияния компаний Houston Natural Gas Co. и InterNorth Inc. В 1990-х она стала первой компанией, которая обладала сетью газовых трубопроводов по всей территории США. В сферу ее интересов входили газ, электричество, а потом и торговля сырьевыми товарами. За последующие годы, в ходе своего стремительного роста, этой компании удалось не только пролоббировать максимальную государственную дерегуляцию энергетических рынков в США, но и влиться в отряд инновационных структур, использующих в своем бизнесе новое технологическое достижение – интернет.

В середине 1999-го внутри компании возникла идея создать торговую площадку. Все началось с того, что кто-то в Enron решил: было бы гораздо эффективнее совершать сделки купли-продажи через развивающуюся огромными темпами «всемирную паутину». Менеджеры оценили идею, и 29 ноября этого же года Enron создала электронный торговый сайт Enron Online, который специализировался на торговле сырьевыми товарами. Точнее, на трейдинге, если можно его так назвать.

Компания выступала посредником между покупателями и продавцами во всем мире, позволяя просматривать цены на сырьевые товары в режиме реального времени и совершать сделки мгновенно. Объем предложения составлял около 2100 различных сырьевых продуктов, по четырем континентам, в 15 разных валютах. Спустя два года после запуска платформа обрабатывала в среднем 6000 транзакций в день на $2,5 млрд.

На площадке продавались и покупались голландский алюминий, американские пиломатериалы, европейские пластмассы и аргентинский природный газ. Нет комиссии и нет абонентской платы – предложение, которое побудило некоторых аналитиков прогнозировать исчезновение традиционных брокерских услуг.

Но во всей этой процедуре присутствовало одно особое условие: Enron становилась торговым партнером в каждой сделке.

Большинство торговых сайтов функционируют путем объединения покупателей и продавцов из целого ряда компаний. А Enron Online работал, вовлекая себя в сделку с каждым потенциальным покупателем или продавцом. И поэтому мощь и влияние Enron на рынках по всему миру достигли невероятно высокого уровня. Выручка компании, задекларированная за 2000 год, составила порядка $101 млрд.

«С мощью интернета, мы полагаем, потенциал для расширения нашей бизнес-модели на новых рынках безграничен», – сказал Джеффри Скиллинг, тогдашний исполнительный директор Enron.

Журнал Fortune называл Enron «самой инновационной компанией Америки» в течение шести лет подряд.

Нужно отметить, что конец 1990-х был в своем роде уникальным временем. Этот период ознаменовался беспрецедентным ростом на фондовом рынке США доткомов – компаний, так или иначе причастных к использованию интернета в своем бизнесе. Американские домохозяйства и крупные институциональные инвесторы скупали буквально любые акции, которые имели хотя бы отдаленную причастность к интернет-технологиям. Наличие у бизнеса просто сайта в сети интернет одним махом поднимало котировки ее акций до запредельных высот: фондовый индекс Nasdaq достиг 5000 пунктов.

Суть «схемы Enron»

В момент, когда пузырь доткомов начал лопаться, Enron приняла решение построить высокоскоростные широкополосные коммуникационные сети, потратив на это сотни миллионов долларов, привлеченных у инвесторов. Поэтому спад на фондовом рынке случился очень не вовремя для этой компании. Ее рыночная капитализация начала таять на глазах. И тогда вскрылась уникальная модель финансового мошенничества, придуманная менеджментом Enron, с целью сокрытия финансовых потерь, полученных в результате торговых и других операций, участие в которых было принято на волне эйфории от сумасшедшего роста предыдущих годов и безусловного доверия инвесторов.

Вообще-то, это даже была не совсем афера. И вот почему.

Для того чтобы вникнуть в детали махинаций, нужно понимать саму суть американского инвестиционного рынка, масштабы участия в инвестициях на фондовом рынке американских инвесторов, а также нюансы этой деятельности. В США целые поколения людей привыкли играть на фондовом рынке, не говоря уже об институциональных инвесторах – компаниях и фондах. Для инвесторов в то время самой главной информацией о компании были уровни котировок ее акций и так называемые отчеты для инвесторов, информация в которых могла существенно отличаться от тех финансовых отчетов, которые подают эти же компании в налоговые органы США.

Для своей операционной деятельности Enron создал, по разным подсчетам, около 600-700 компаний, которые размещались в офшорных зонах, расположенных на территории Соединенных Штатов и на островах. Все сделки с электроэнергией проводились через дочерние структуры, существенно увеличивая себестоимость и цену электричества на выходе. При этом все убытки и долги также оформлялись на эти компании. А поскольку американские фирмы должны были включать доходы офшорных компаний в налогооблагаемый доход американских владельцев, которого в случае Enron не было (но не убыток, который был), Enron не включал в свою отчетность финансовую информацию по связанным офшорам.

По большому счету, менеджеры Enron проводили сделки со связанными (дочерними) структурами, созданными конкретно под сделку и для визуального наращивания активов и, одновременно, сокрытия убытков, которые распределялись на балансе связанной структуры. Когда очередная компания была уже по уши в убытках, создавалась новая. Как упомянутая в том самом письме от Шэрон Уоткинс Raptor.

Например, Enron создавала офшорную структуру, на которую создавался долг. Это могло происходить как путем выпуска долговых ценных бумаг (они обеспечивались одним-двумя высоколиквидными активами, который Enron как учредитель передавал Raptor), так и просто взятием долгосрочных кредитов (опять же под гарантии «хороших» активов). Де-юре – Enron отвечал по этому долгу, де-факто – не должен был (в силу особенностей американского законодательства тех лет) консолидировать отчетность Raptor в свою до тех пор, пока были и другие соинвесторы. Часто соинвестором выступал сам финансовый директор Enron, Эндрю Фастоу, либо его жена. Эти детали выяснились позже на суде.

Долги Raptor (но не Enron) росли пропорционально привлеченным заемным средствам, которыми Enron рассчитывался с поставщиками и другими своими кредиторами.

Хотя для налоговых органов, по отчетам компании, Enron давно показывала убыток, потому, собственно, и не платила налог на прибыль. С другой стороны, в документах, предназначенных инвесторам, описывались радужные перспективы новых проектов, и спрос – а значит, и стоимость акций – росли. Но наступил момент, когда скрыть огромные убытки и нестыковки уже не получалось, лавина ринулась вниз на огромной скорости, а крах доткомов только добавил горючего в этот разгорающийся костер.

Дело в том, что в это же время раздутый пузырь инвестиций в компании, которые так или иначе касались интернета, хотя не имели никакой оправданной или прибыльной бизнес-модели, лопнул. Фондовый рынок вместе с индексом технологичных компаний рухнул вниз.

Осенью 2001 года, параллельно с отчетностью за прошедший квартал, Enron уже официально показала $638 млн убытков. В ноябре компания была вынуждена пересмотреть отчетность еще раз, отчитавшись о еще больших убытках.

Для инвесторов это был огромный шок. Как, откуда за такое короткое время может взяться такой огромный «минус»?! Акции рухнули. Уже в декабре энергетический гигант объявил о банкротстве.

И хотя расследование, проводимое после этих событий совместными силами нескольких министерств и ФБР, главным обвиняемым признало финансового директора корпорации, выяснилось, что в сговоре было все руководство корпорации. Бывшие руководители Enron Джеффри Скиллинг и Кеннет Лэй, так же, как и Эндрю Фастоу, были осведомлены о финансовых махинациях Enron.

И не только.

«5 – 1»

Крупнейшая афера начавшегося века затронула и аудиторскую фирму, которая работала с Enron.

До 2001 года существовала «большая пятерка» аудиторских фирм мира. Arthur Andersen, основанная в 1913 году в Чикаго, в течение 90 лет была одной из самых успешных аудиторских компаний мира. И самым крупным клиентом хьюстонского офиса Arthur Andersen был Enron, плативший ей за аудит до $20 млн в год и еще столько же – за консалтинг. Взвесив все риски и преимущества, аудиторы банально не захотели терять такого клиента, и выдавали такое заключение, каким его хотели видеть в Enron, даже когда несоответствия в отчетности были более чем очевидны. А потом сотрудники Arthur Andersen и вовсе совершили свой главный epic fail: они стали уничтожать документы.

В ходе расследования выяснилось, что руководство фирмы не только непосредственно участвовало в афере, но и разрабатывало схемы проведения сомнительных операций. А последней каплей стало именно то, что в момент накала страстей сотрудники фирмы уничтожили невероятное количество учетной документации, которая прямо или косвенно подтверждала махинации. Обвинение в препятствовании правосудию стало концом 90-летней истории Arthur Andersen. «Большая пятерка» стала «большой четверкой».

Глобальные последствия

Инвесторы потеряли на акциях Enron огромные деньги. Одни только рядовые сотрудники компании утратили все свои корпоративные пенсионные накопления, потому что, как и следовало ожидать, Enron инвестировал средства своего пенсионного фонда в свои же акции.

Репутационные потери понесла даже президентская администрация того времени, обвиненная в финансировании ее штаба корпорацией Enron. Компания стала именем нарицательным, символизирующим умышленное корпоративное мошенничество и организацию коррупционных схем.

Но самое важное в другом: дело Enron вскрыло огромные проблемы американской системы финансовой отчетности публичных компаний. Крах компании и финансовый хаос, который обрушился на ее акционеров и сотрудников, привели к созданию новых правил и изменению законодательства в целях повышения точности финансовой отчетности для публичных компаний. В июле 2002 года президент Джордж Буш подписал «Закон Сарбейнса – Оксли». Документом ужесточались меры наказания за уничтожение, изменение или изготовление неправдивых финансовых отчетов и попытки обмануть акционеров. Кроме того, вводились жесткие требования к финансовой отчетности компаний, акции которых торгуются на американских биржах, и иностранных компаний, акции которых торгуются в США. Действие закона было направлено на определенные группы лиц, в частности:

На менеджеров компаний: СЕО и CFO компании должны лично (своей подписью) заверять финансовую отчетность, подтверждая, что она подготовлена в соответствии со всеми стандартизированными требованиями. Должна быть создана и налажена эффективная работа системы внутреннего контроля, обеспечивающая предоставление всем инвесторам достоверной и, главное, корректной информации. Манипулирование с отчетностью стало уголовным преступлением.

На членов советов директоров компаний: был создан специальный комитет по аудиту (члены которого должны быть независимы от менеджмента) при совете, отбирающий аудиторов.

На внешних аудиторов: после скандала с Arthur Andersen была создана Public Company Accounting Oversight Board (PCAOB). Эта организация контролирует и регулирует аудиторские организации. Аудиторским компаниям запрещено предоставлять своим клиентам (за некоторым исключением) консультационные услуги одновременно с аудитом. Внешний аудитор должен проводить проверку системы внутреннего контроля и подготовки финансовой отчетности в компании, в которой он проводит аудит. Было введено правило, запрещающее партнерам аудиторских фирм работать с одним клиентом по аудиту более пяти лет подряд.

Также Совет по стандартам финансового учета (FASB) существенно ужесточил требования к уровню этического поведения в целом и регламентированию работы со связанными компаниями. Были добавлены требования по консолидации отчетности специальных (дочерних) компаний. Появился новый стандарт МСФО – «Консолидированная финансовая отчетность и учет для дочерних компаний».

В результате всех этих мер советы директоров стали более независимыми, контролируя аудиторские компании и быстро заменяя плохих менеджеров. Это стало необходимым механизмом для выявления и закрытия лазеек, которые компании использовали в качестве способа избежать отчетности либо исказить ее.

Дело Enron внесло неоценимый вклад в процессы борьбы с финансовым мошенничеством и таким образом вошло в историю не только США, но и мира.

Как уже писал Mind, подобный скандал набирает обороты в Украине. Методология оценки «связанных» кредитов в ходе аудита украинского ПриватБанка глобальной аудиторской компанией PricewaterhouseCoopers существенно отличалась от той, что использовалась Нацбанком Украины. Это привело к многомиллиардным убыткам и последовавшим за ними искам на крупные суммы как к самой PwC, так и к ее украинской «дочке», ООО «Аудиторская фирма «ПрайсвотерхаусКуперс (Аудит)». Результатом этих разбирательств уже стали репутационные потери PwC, запрет на проведение аудита в украинских банках и даже предположения о том, что «большая четверка» рискует превратиться в «большую тройку».

Если вы дочитали этот материал до конца, мы надеемся, это значит, что он был полезным для вас.

Мы работаем над тем, чтобы наша журналистская и аналитическая работа была качественной, и стремимся выполнять ее максимально компетентно. Это требует финансовой независимости.

Станьте подписчиком Mind всего за 196 грн в месяц и поддержите развитие независимой деловой журналистики!

Вы можете отменить подписку в любой момент в собственном кабинете LIQPAY, или написав нам по адресу: [email protected].