Учетная ставка, крепкая гривна и ценовой оптимизм: какие решение приняло правление НБУ 15 июня

И почему для свободного курса все еще не время

Очередное заседание правления Национального банка, которое прошло 15 июня, не принесло особых откровений. НБУ уже традиционно сохранил учетную ставку на уровне 25% (восьмой раз за год) и дал довольно оптимистичные прогнозы по поводу темпов инфляции до конца 2023 года. А еще Нацбанк анонсировал валютные послабления.

Вместе с тем, НБУ добавил ложку дегтя и напомнил, что затягивание боевых действий по-прежнему угрожает Украине существенными потерями экономического потенциала и непредсказуемыми инфляционными шоками. Это, в свою очередь, создает угрозы как для курсовой стабильности, так и формирует риск раскручивания инфляционной спирали. Какие основные решения и перспективы узвучил регулятор, изучал Mind.

Учетная ставка. Здесь все без изменений – учетная ставка в ближайшие полтора месяца остается на уровне 25% (следующе заседание правления НБУ, посвященное вопросам монетарной политики, запланировано на 26 июля).

Глава НБУ Андрей Пышный заявил, что сохранение «учетки» на нынешней отметке будет способствовать поддержанию привлекательности гривневых инструментов, сохранению устойчивости валютного рынка и снижению инфляции. Это, в свою очередь, обеспечит формирование предпосылок для дальнейшего смягчения валютных ограничений.

В то же время, Нацбанк не исключает, что начнет снижать учетную ставку раньше, чем планировалось. Но только при условии, что рост реальной доходности гривневых инструментов продолжится, а курсу гривны ничего не будет угрожать. В апрельском макропрогнозе НБУ было сказано, что снижение ставки должно начаться в 4-м квартале 2023 года.

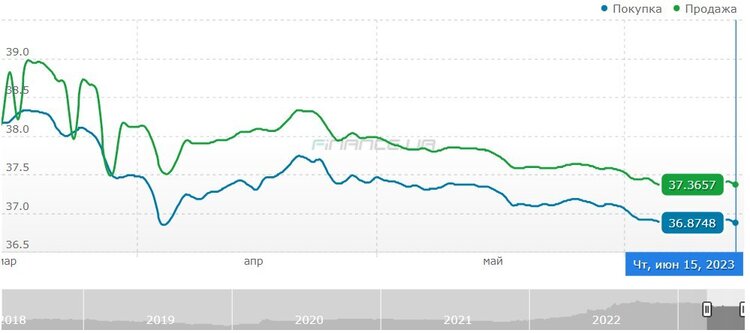

Ситуация на валютном рынке. НБУ затронул вопрос курса вскользь. Пышный лишь констатировал факт планомерного укрепления гривны и напомнил, что этому в том числе способствует действующая модель монетарной политики Нацбанка, которая позволяет поддерживать высокий уровень доходности гривневых инструментов.

Курс действительно укрепился существенно. За три месяца, с середины марта по середину июня, ревальвация составила почти 4%. Причем, где-то с 20-х чисел мая курс национальной валюты находится в узком диапазоне 37-37,5 грн/долл., и признаков ослабления гривны пока что нет.

Изменение наличного курса UAH/USD

Данные finance.ua

А вот доходность гривневых инструментов, о которой упоминал глава НБУ, не поражает воображение. Например, ставки по гривневым депозитам, похоже, достигли своего пика. По крайней мере, с 7 апреля, когда Нацбанк обновил дизайн монетарной политики, и по 15 июня включительно доходность гривневых депозитов сроком на 6-12 месяцев выросла в среднем на 0,9-1,4 п.п. до 13,7-15% годовых (данные индекса UIRD).

НБУ планировал, что банки ускорят повышение ставок по более «длинным» вкладам для того, чтобы привлечь на срочные счета как можно больше средств населения и снять потенциальную нагрузку на валютный рынок. Но пока непонятно, сработала эта идея или нет.

По состоянию на 1 мая, равно как и на 1 апреля, доля срочных банковских вкладов населения как была, так и осталась на уровне около 38%. Возможно, еще просто рано делать выводы и в мае-июне движение средств с бессрочных счетов на депозитные будет более заметным. Пышный, например, заявил, что рост доли срочных вкладов в национальной валюте все-таки возобновился.

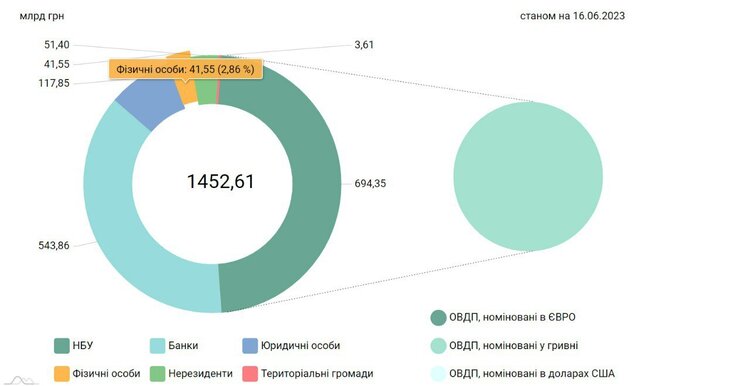

Также НБУ отмечает рост интереса населения к облигациям внутреннего госзайма в последние месяцы. Портфель ОВГЗ физлиц с начала 2023 года действительно вырос – приблизительно на 37%, до 41,6 млрд грн. Но в общем объеме размещенных бумаг доля населения крайне мала, лишь около 3%. Зато крупные держатели ОВГЗ – такие как банки – не торопятся покупать их: с начала года банковский портфель облигаций вырос на 12% до 544 млрд грн.

ОВГЗ, которые находятся в обращении по номинально-амортизационной стоимости

Данные НБУ

Впрочем, Нацбанк считает, что доходность депозитов и ОВГЗ не достигла своего предела. Причем, уверенность НБУ настолько крепка, что регулятор даже решился на снятие некоторых валютных ограничений.

Валютные послабления. Национальный банк с 16 июня разрешил резидентам-заемщикам переводить за границу средства для выполнения обязательств по внешним кредитам и займам, которые:

- обеспечены гарантией или поручительством международной финансовой организации;

- предоставлены при участии иностранного экспортно-кредитного агентства или иностранного государства через уполномоченное им учреждение.

НБУ определил, что резиденты смогут осуществлять такие операции в соответствии со сроками возврата средств и уплаты процентов, предусмотренными условиями кредитного договора. Эта мера предосторожности позволит нивелировать отток капитала, защитить международные резервы и устойчивость валютного рынка.

По оценкам НБУ, благодаря введению этих смягчений объем поступления новых кредитов в Украину значительно превысит их отток вследствие возврата и обслуживания существующих займов. Очевидно, что эти меры касаются лишь ограниченного круга лиц. Но это скорее своеобразный пробный шаг, с помощью которого НБУ будет отслеживать эффективность действий в направлении валютной либерализации и давать больше свободы.

Инфляция как фактор влияния на монетарную политику НБУ. Не обошел Нацбанк вниманием и ситуацию с инфляцией. Андрей Пышный заявил, что темпы роста потребительских цен замедляются быстрее, чем ожидалось. В мае инфляция составила 15,3% в годовом исчислении.

Как констатирует НБУ, помимо эффекта базы сравнения этому способствовало достаточное предложение продовольствия и горючего, укрепление наличного курса гривны, улучшение инфляционных и курсовых настроений. Ну и, само собой, Пышный снова не забыл напомнить, что не последнюю роль в этих процессах играет монетарная политика Нацбанка. Напомним: по прогнозу НБУ, который был озвучен в конце апреля, в 2023 году инфляция замедлится до 14,8%.

В то же время, фундаментальное инфляционное давление остается достаточно высоким. К тому же, резервы для дальнейшего снижения инфляции постепенно исчерпываются. Несмотря на выравнивание логистики в Украине и снижению цен на мировых рынках, негативный эффект будут иметь повышение отдельных тарифов на жилищно-коммунальные услуги (на электроэнергию), грядущий возврат довоенного уровня налогообложения на рынке горючего и подрыв Каховской ГЭС, который приведет к частичной потере урожая овощей в южных регионах страны.

В то же время, НБУ считает инфляционные тренды, равно как и курсовую стабильность, одним из маркеров, который подскажет, в каком направлении выстраивать монетарную и валютную политику.

Поэтому, если ситуация с ценами будет предсказуемой с дальнейшей тенденцией к замедлению темпов роста, это станет еще одним аргументом в пользу снижения учетной ставки.

Инфляция в Украине в январе-мае 2023 года

| Месяц | Уровень инфляции (год к году), % |

| Январь | 26,0 |

| Февраль | 24,9 |

| Март | 21,3 |

| Апрель | 17,9 |

| Май | 15,3 |

Данные Госстата

Каких шагов ожидать от Нацбанка в ближайшие месяцы. Исходя из решений, принятых правлением НБУ, и заявлений его руководства можно сделать следующие выводы:

- Учетная ставка пока что остается неизменной. И, скорее всего, раньше осени, когда пройдет период летнего спада экономической активности и будет понятна ситуация с экспортом нового урожая, ее снижения ждать не стоит;

- Нацбанк уже готов снимать валютные ограничения. Но будет он это делать крайне осторожно, чтобы не навредить гривне и экономике в целом;

- О переходе к плавающему курсу речи так и нет. Да, НБУ от таких планов не отказывается, но явно не в обозримом будущем;

- Акцент на увеличении доходности гривневых активов сохраняется. Но банки не спешат повышать ставки по депозитам. Поэтому не исключено, что Нацбанк прибегнет к новым ограничениям на размещение свободной ликвидности банков в депсертификатах;

- Боевые действия остаются основным риском и для валютного рынка, и для инфляционной ситуации. Следовательно, свои действия НБУ будет однозначно корректировать с оглядкой на ситуацию на фронте.

Если вы дочитали этот материал до конца, мы надеемся, это значит, что он был полезным для вас.

Мы работаем над тем, чтобы наша журналистская и аналитическая работа была качественной, и стремимся выполнять ее максимально компетентно. Это требует финансовой независимости.

Станьте подписчиком Mind всего за 196 грн в месяц и поддержите развитие независимой деловой журналистики!

Вы можете отменить подписку в любой момент в собственном кабинете LIQPAY, или написав нам по адресу: [email protected].