Рост ВВП, надежные банки и рост кредитования. Что ждет украинскую экономику и финрынок в 2024 году

И почему финансирование из-за рубежа остается одним из главных условий стабильности

Национальный банк под конец года опубликовал отчет о финансовой стабильности. В нем НБУ анализирует общую ситуацию в экономике и финансовом секторе, а также дает свои прогнозы на 2024 год.

С одной стороны, Нацбанк настроен довольно оптимистично и считает, что макрофинансовой стабильности Украины пока что ничего не грозит. Даже несмотря на затянувшуюся войну. При этом банковский сектор играет все большую роль в поддержке украинской экономики, наращивая кредитование населения и бизнеса.

В то же время Украина по-прежнему прочно зависит от международного финансирования. И, если партнеры начнут в 2024 году урезать денежные выплаты, это может привести к торможению экономического роста и другим неприятным последствиям – увеличению темпов инфляции и дестабилизации валютного рынка.

Mind разобрался, что ждет экономику Украины и ее финансовый рынок в 2024 году.

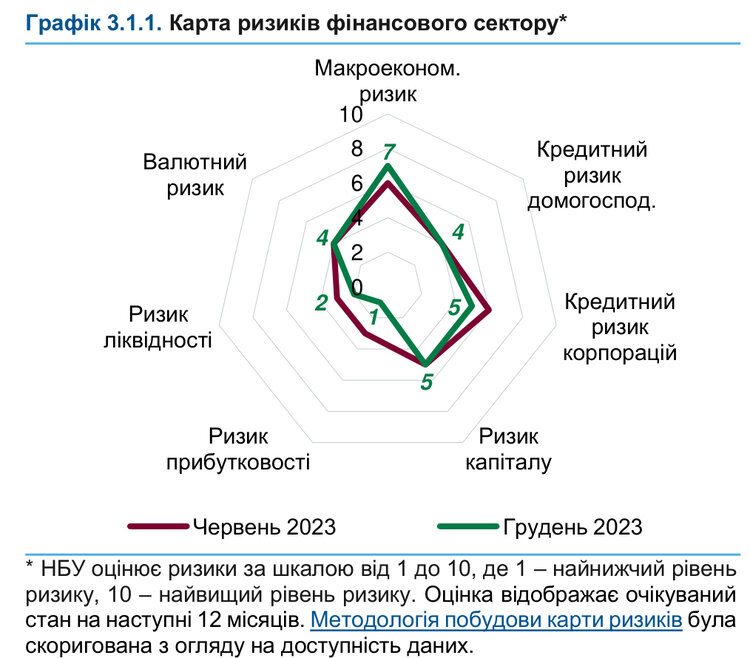

Краткие итоги 2023 года. «В этом году финансовый сектор работал в благоприятных макроэкономических условиях. Прирост ВВП значительно превысил ожидания, а инфляция стремительно замедлилась. Но полномасштабная война и связанные с ней угрозы безопасности являются ключевым системным риском для экономики», – пишет Нацбанк во вступительной части своего отчета.

Согласно оценкам НБУ, для украинской экономики и ее банковского рынка итоги 2023 года выглядят следующим образом:

- рост ВВП выше ожиданий: 5,3% за 9 месяцев 2023 года (в годовом исчислении) и прогноз на 2023 год на уровне 4,9% в целом;

- существенное замедление темпов инфляции: 5,1% в ноябре (год к году) и прогноз на 2023 год на уровне 5,8% в целом;

- стабильный и контролируемый валютный рынок: официальный курс к концу декабря зафиксировался на отметке 37,5 грн/$, наличный курс находится в диапазоне 37,6–38,1 грн/$;

- «достаточная привлекательность гривневых инструментов» (именно так звучит формулировка НБУ): средняя доходность депозитов физлиц в гривне (индекс UIRD) на 26 декабря составила около 14% годовых, доходность гривневых ОВГЗ (исходя из результатов аукциона Минфина от 19 декабря) – в пределах 16,8–18,6%;

- банки демонстрируют высокую устойчивость и заканчивают год с рекордной прибылью: за 11 месяцев чистая прибыль банковского сектора превысила 130 млрд грн;

- избыточное фондирование банков, что, в свою очередь, позволяет им сохранять избыточный уровень ликвидности: средства клиентов в банках (физлиц и юрлиц) на 1 декабря превысили 2,1 трлн грн, а доля высоколиквидных активов банков приближается к 50%;

- банки прошли пик кредитных потерь и зарезервировали проблемные и безнадежные кредиты (NPL), поэтому их влияние на финучреждения минимально: доля NPL корпоративного сектора на 1 ноября составляла 45%, а объем сформированных за 11 месяцев резервов – 8,7 млрд грн, что в 13 раз меньше, чем за аналогичный период 2022 года;

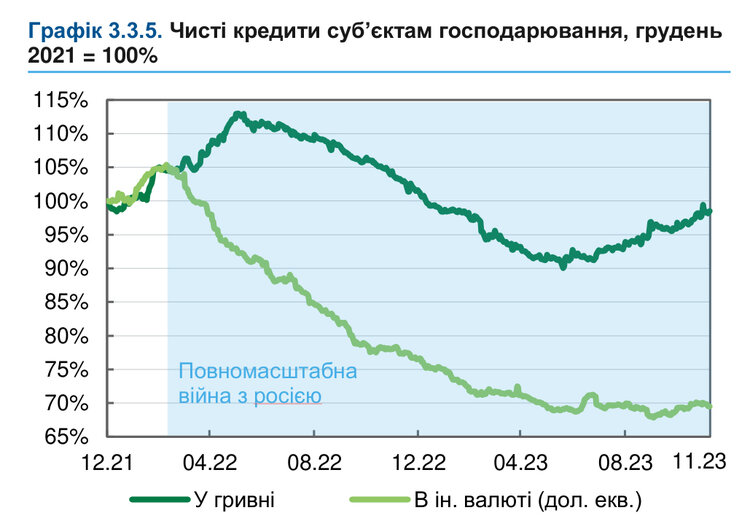

- кредитные портфели банков растут, но не только за счет льготных займов по программе «5-7-9» (ее доля в общем объеме кредитов бизнесу более 56%), но и благодаря кредитам на коммерческих (рыночных) условиях: с июня по ноябрь чистые гривневые корпоративные займы выросли на 7,6%.

Макроэкономические перспективы 2024 года. Нацбанк ожидает, что в 2024 году украинская экономика будет двигаться приблизительно по такому же тренду, что и в 2023-м.

Рост ВВП продолжится, хотя его темпы могут замедлиться до 3,6% (данные из прогноза НБУ, опубликованного в октябре), инфляция останется в пределах однозначной цифры (порядка 9,8%), валютный рынок будет под неусыпным контролем Нацбанка, а доходность гривневых активов сохранится привлекательной как для банков, так и для их клиентов.

Впрочем, это базово-позитивный сценарий, для реализации которого есть определенные риски.

Самый главный – это сокращение международной финансовой поддержки Украины. Первая замглавы НБУ Екатерина Рожкова говорит о том, что из-за существенных военных затрат украинская экономика в 2024 году не сможет обойтись без денег зарубежных партнеров. Но с ритмичностью и объемами такого финансирования могут быть сложности.

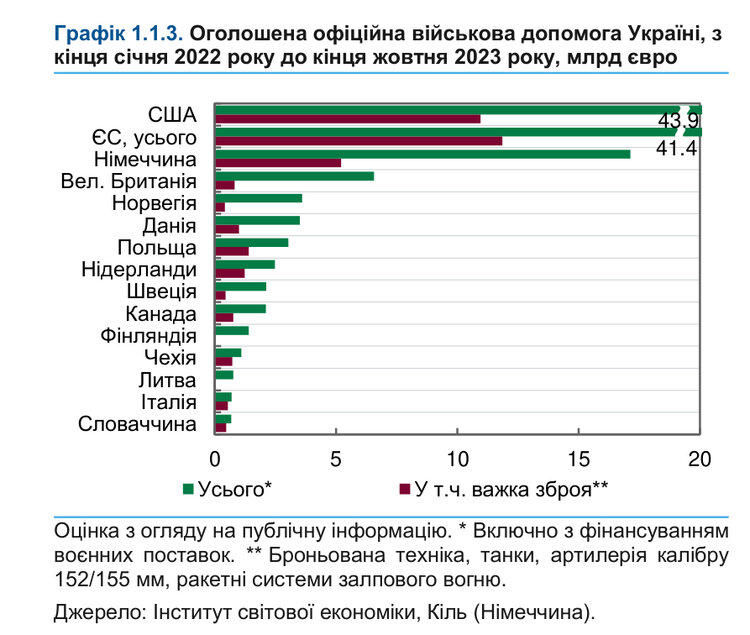

Например, США и Евросоюз, которые являются главными «донорами» Украины, пока что так и не утвердили планы финансирования на 2024 год. А это большой объем средств. Прямая бюджетная помощь Украине со стороны Штатов может составить $11,8 млрд, а пакет поддержки от ЕС рассчитан на 50 млрд евро и будет охватывать период с 2024 по 2027 годы.

И все же Рожкова предполагает, что есть достаточно высокие шансы на сохранение финансирования в 2024 году. По крайней мере кредиторы охотно соглашаются на отсрочку погашения внешних долгов. Министерство финансов уже провело успешные переговоры о реструктуризации с группой официальных кредиторов из стран G7 и Парижского клуба. В первом полугодии 2024 года Минфин намерен добиться реструктуризации по еврооблигациям и ВВП-варрантам. В перспективе Украина сможет сэкономить на внешних платежах до $15 млрд.

Еще один риск заключается в логистике украинского экспорта. Наряду с проблемами, которые есть на границе между Украиной и соседними странами ЕС, украинская портовая инфраструктура подвергается регулярным атакам. И хотя Министерство инфраструктуры отчиталось о 10 млн тонн грузов, которые были экспортированы в сентябре – декабре посредством нового морского коридора (он заменил «зерновую сделку»), этого все равно недостаточно для того, чтобы наладить полноценный экспорт.

Могут быть неприятности и на валютном рынке, которые станут отголоском проблем с финпомощью и экспортом. Все очень просто: несмотря на то, что золотовалютных резервов у НБУ сейчас с избытком (около $39 млрд на 1 декабря), Нацбанку придется уменьшать свое влияние на курс. То есть НБУ будет сокращать интервенции ради сохранения ЗВР, что приведет к ослаблению гривны. Официальный курс, к примеру, за октябрь – декабрь снизился на 3%. Понятно, что быстрой девальвация не будет. Но этот процесс явно неизбежен.

Что ждет финрынок в 2024 году? По поводу финансового сектора в целом и банков в частности, НБУ особо не переживает.

Екатерина Рожкова считает, что процентная маржа (доход от депсертификатов и ОВГЗ) позволит банкам в 2024 году генерировать прибыль, достаточную для поддержания необходимого уровня капитализации. Хотя размер прибыли снизится в связи с новыми условиями налогообложения (с 1 января 2024 года банки будут платить налог на прибыль по ставке 25% вместо 18%).

Также Рожкова озвучила предварительные итоги стресс-тестирования 20 самых значимых банков. «Уровень капитализации более чем достаточный. И банки довольно устойчивы к тем вызовам и возможным рискам, которые сохранятся в будущем», – заявила замглавы НБУ.

В дополнительной капитализации нуждаются всего лишь пять банков. Причем два из них уже выполнили повышенные требования к капиталу, а еще 3 банка разработают планы пополнения капитала.

НБУ ожидает, что банки будут более активно кредитовать экономику. Речь идет о кредитах как бизнесу (основные заемщики – торговля, АПК, транспорт и логистика, энергетика), так и населению (преимущественно кредиты без залога и ипотека по программе «єОселя»).

«Таким образом, при формировании прибыли банков наряду с процентными доходами от депозитных сертификатов, увеличивается (усиливается) роль кредитования. Эта тенденция будет сохраняться и в 2024 году. На фоне этого в связи со смягчением монетарной политики будет снижаться процентная маржа», – считает директор департамента финансовой стабильности НБУ Первин Дадашова.

Не забыл Нацбанк и об участниках небанковского рынка. Для них в 2024 году произойдут кардинальные изменения в регулировании. Это связано со вступлением в силу сразу трех законов, – «О финансовых услугах и финансовых компаниях», «О страховании» и «О кредитных союзах» – и нескольких нормативно-правовых актов НБУ.

Данные события приведут к дальнейшей трансформации небанковского сектора. Тяжелее всего придется страховым компаниям, которые являются наиболее значимой частью того рынка. По словам Рожковой, порядка 40% компаний не соответствуют требованиям к капиталу и платежеспособности, которые начнут действовать с 1 января 2024 года. У страховщиков будет полгода на то, чтобы привести свою деятельность в соответствие с новыми правилами. В противном случае страховой рынок ждет масштабная чистка, которая может затронуть даже те компании, которые входят в число крупнейших игроков.

Если вы дочитали этот материал до конца, мы надеемся, это значит, что он был полезным для вас.

Мы работаем над тем, чтобы наша журналистская и аналитическая работа была качественной, и стремимся выполнять ее максимально компетентно. Это требует финансовой независимости.

Станьте подписчиком Mind всего за 196 грн в месяц и поддержите развитие независимой деловой журналистики!

Вы можете отменить подписку в любой момент в собственном кабинете LIQPAY, или написав нам по адресу: [email protected].