Фінтех & банки: колаборація чи зростаюча конкуренція?

Чи зможуть банки і фінансові стартапи розвиватися паралельно і допомагати один одному, або яке співробітництво на них чекає

У світі з'являється все більше стартапів, які займаються мобільними платежами, миттєвими переказами, онлайн-кредитуванням, об'єднуючи це терміном «фінтех». Вони використовують новітні технології, за допомогою Big Data оцінюють кредитоспроможність і пропонують послуги через мережу інтернет, працюючи по всьому світу. Таким чином вони не лише відразу забезпечують хороший клієнтський досвід, роблять банківські продукти доступнішими для різних верств населення і МСБ, але і скорочують операційні витрати. Тобто, вже роблять те, що банки лише починають. Наприклад, поки класичні фінансові установи випускають нові пластикові карти, фінтех вчить користувачів обходитися без них.

Як банкам реагувати на розвиток фінтеху, боротися за клієнтів, надавати схожі продукти або об'єднуватися з фінтех-компаніями – усе це обговорювалося під час форуму «Banks+Tech: якими будуть фінансові послуги майбутнього», організованого Mind спільно з інноваційним парком Unit.City та спікерами Романом Корнилюком (YouControl), Русланом Співаком (Райффайзен Банк Аваль), Дмитром Яковлєвим (Альпарі Банк), Вікторією Тігіпко (TA Ventures) та Мариною Квашніною (EdenLab) за підтримки Food Box та Distil. No9 Small Batch Vodka. Автомобільний партнер – офіційний дилер автомобілів SMART в Києві та області компанія Автомобільний Дім Україна-Мерседес-Бенц

Mind: Головна причина появи фінтеху – це User eXperience. Ми стаємо клієнтами великої кількості компаній, і технологічних у тому числі. Досвід, які ми отримуємо від користування продуктами Google, технологічніший і приємніший. Такого ж обслуговування люди очікують і від банків. Компанія E&Y провела дослідження, згідно з яким 50% користувачів здійснювали переказ коштів за допомогою фінтехкомпаній, 24% користувалися страховими послугами, 20% – послугами заощадження та інвестування, 10% використовують програми, які дають можливість робити фінансове планування. Так що ж тоді буде з банками через п'ять років?

Руслан Співак, директор департаменту корпоративних продуктів, партнерства і продажів Райффайзен Банку Аваль:

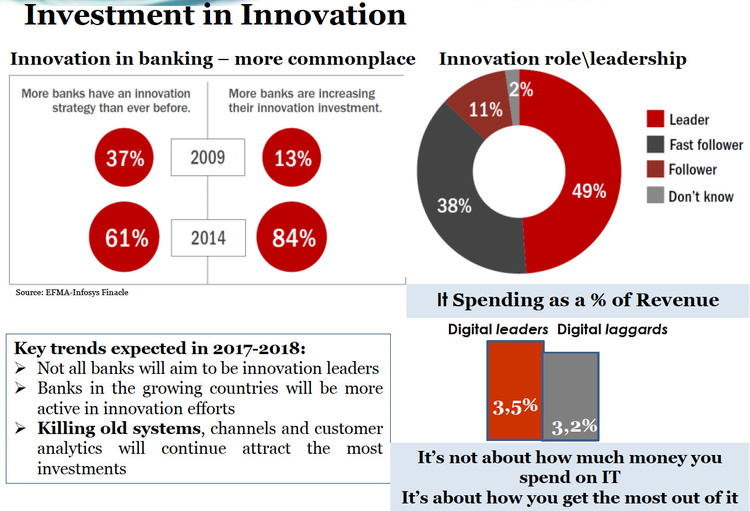

У тому чи іншому вигляді, банки точно будуть. Вони будуть іншими, але вони будуть. До 2008 року саме банки були лідерами з інновацій. Криза, падіння системи і наступні 10 років банки шукали капітал, було не до digital. За останні 5-7 років банки закрили понад 15 000 точок продажів, змінювали свою інституційну структуру, бізнес-модель, виводячи нові канали і нові системи взаємодії з клієнтом. І тільки зараз галузь вийшла на 8% ROE (показник рентабельності капіталу). Тому банки мало приносять хорошого користувальницького досвіду клієнтам. Deloitte робив оцінку систем банків усієї Європи. Навіть лідери не потрапили в середину рейтингу. В середньому ці лідери витрачають 3,5% від доходів на digital, розвиток цифрових технологій, а ті, хто відстає – 3,2%. Питання не в обсягах інвестицій, питання у тому, що ви можете витягнути з того обсягу грошей та інвестицій, якісно від стратегії, яка у вас є. Наскільки стратегія банку відповідає realtime. Від цього залежить успішність того, що ви робите.

Банки страждають через велику кількість регуляторних обмежень, які певним чином потрібно систематизувати. Воно є бичем усіх банківських систем у світі. Наприклад, створюються рішення Middleware (шар програмного забезпечення, що складається з агентів, які є посередниками між різними компонентами великого застосунка. Найчастіше проміжне ПЗ використовується в розподілених застосунках, причому агентів, що становлять цей шар, може бути кілька), і завдяки фінтех-рішенням це дозволяє швидше звертатися не на пряму до корсистеми банку, і отримувати швидший відгук і взаємодію з клієнтом.

Наступними роками банки продовжать працювати над оптимізацією законодавчих і регуляторних систем, щоб створити необхідну зручність клієнту. Тому банки в першу чергу інвестують у розвиток каналів; у другу – в User eXperience. Ми не думаємо над тим, як клієнт обслуговуватиметься. Ми запитуємо, як він хоче. Структури, якими передбачається нав'язування якогось продукту – вже не працюють. Маркетинг за обсягом інвестування падає.

У 2016 році на фінтех банками було витрачено $22 млрд реальних інвестицій. З них на купівлю компаній припало лише $5 млрд

Mind: Які зараз стратегії у банків?

Наступні 24 місяці в більшості банків буде формуватися багато стратегій з цифрових змін. Банки з різними темпами впроваджують інновації. Наприклад, розвивати зручність – омніканальность – давати однаковий досвід клієнта по всіх процесах в банку.

Фінтех-компанії у певній частині ланцюжка сервісу для клієнта роблять щось краще, швидше, якісніше, але не завжди безпечніше, ніж банк. У даному випадку швидкість заміни цих рішень дозволятиме їм швидше виходити на ринок. Починали з простих платежів, зараз говоримо про блокчейн або штучний інтелект.

Mind: Як банки сьогодні можуть реалізувати блокчейн?

Дмитро Яковлєв, голова правління ПАТ «АЛЬПАРІ БАНК»:

Блокчейн був створений давно і на папері. Наші перші інструкції, пронумерована касова книга або технологія автоблокування залізниць поїздів – це все блокчейн. Мені здається, на блокчейн перейдуть дуже швидко, і найбільший банк у світі через 50 років матиме лише 50 співробітників. Усіх інших замінять смарт-контракти та чатботи.

Але на сьогодні можливості блокчейна дуже обмежені. Кілька десятків операцій в одну секунду. Ці ферми – це прабатьки великого потужного нанопроцессора. Поки його в світі нема. Є прогнози, що він буде створений у 2024 році. І тоді процеси блокчейна почнуть розвиватися дуже швидко.

Mind: У першу чергу інвестори вкладають у кредитні проекти, на другому місці – платежі, потім страхування, фінансовий ринок, поточні рахунки та управління інвестиціями. Виходячи з усього цього, який сегмент має найбільший потенціал?

Вікторія Тігіпко Founding Partner TA Ventures:

Блокчейн для нас – дуже цікава тема. Ми шукаємо проекти. У нас є вісім проектів, пов'язаних з фінтехом. Це мобільні сервіси, грошові перекази. Що стосується фінтеху – це три основні тренди: блокчейн, artificial intelligence і все, що пов'язано зі страхуванням. Знайти хороші проекти складно. Ніша електронних платежів і кредитів уже зайнята.

Mind: Є дві моделі розвитку цих напрямків. Фінтех-компанії працюють без банків. Або працюють в кооперації з банками. Що втрачають банки, якщо вони не працюють з фінтехом? Вони втрачають відносини з клієнтами, тому що вони не бачать дрібні операції; вони втрачають залежність клієнта від роботи з банком і втрачають доходи. Якщо працюють, то зменшують операційні витрати, ризики, розвивають digital-бізнес. Чи можуть бути конкурентами в кооперації з фінтех-банками, наприклад, ритейл-компанії, телеком, пошта?

Марина Квашніна, Managing Partner EdenLab:

Одна з найпопулярніших форм колаборації банків з фінтехом – це робота з ними як з корпоративними клієнтами. Якщо пару років тому оптимізму в банківському секторі було мало, то сьогодні банки зорієнтувалися і знайшли різні способи співпраці. Банк або бере участь у капіталі, або обслуговує як корпоративного клієнта, або надає транзакціонну частину сервісу і навіть веде клієнтські рахунки.

Чим банки цікаві фінтеху? Фінтех – це фокусування і спеціалізація на одному з напрямків, який вони роблять краще. І якщо у нас будуть відкриті дані, то що залишиться банкам? Якщо ця частина залишиться на фінтеху, то друга річ, яка їм цікава, крім ліцензії (скоро вона не буде конкурентною перевагою), це клієнти – клієнтські дані. І ось фінтех-компаніі можуть піти і об'єднатися з тими, у кого ці дані є – телеком, ритейл або логісти.

Руслан Співак:

Лише фінтех-компаніям нема чого принципово нового нам запропонувати, що стосується знання про клієнтів і швидшого їх обслуговування. Питання в швидкості зарахувань, прийняття рішень, це ІТ-рішення, які встановлюються всередині банку. Рішень особливо інноваційних немає. Реалізованих проектів мало. Їхня якість низька. Ми живемо в Україні, хороші проекти відразу дивляться на Захід. Але ми готові до пропозицій, готові зустрічатися навіть у вихідні, якщо з'являться хороші проекти.

Якщо ви дочитали цей матеріал до кінця, ми сподіваємось, що це значить, що він був корисним для вас.

Ми працюємо над тим, аби наша журналістська та аналітична робота була якісною, і прагнемо виконувати її максимально компетентно. Це вимагає і фінансової незалежності.

Станьте підписником Mind всього за 196 грн на місяць та підтримайте розвиток незалежної ділової журналістики!

Ви можете скасувати підписку у будь-який момент у власному кабінеті LIQPAY, або написавши нам на адресу: [email protected].